Comment mettre à jour mes informations transunion?

Pour mettre à jour vos informations TransUnion, vous pouvez utiliser deux méthodes pratiques : contacter le service clientèle ou visiter le site Web et remplir un formulaire en ligne. Voici comment procéder :

- Contactez le service clientèle de TransUnion : Vous pouvez mettre à jour vos renseignements en appelant le service à la clientèle au 1-800-680-7289. Lorsque vous appelez, assurez-vous d'avoir vos données personnelles à portée de main, y compris votre nom, votre adresse, votre numéro de sécurité sociale et toute autre information pertinente dont ils pourraient avoir besoin. Le représentant du service clientèle vous guidera tout au long du processus et vous aidera à mettre à jour vos informations TransUnion.

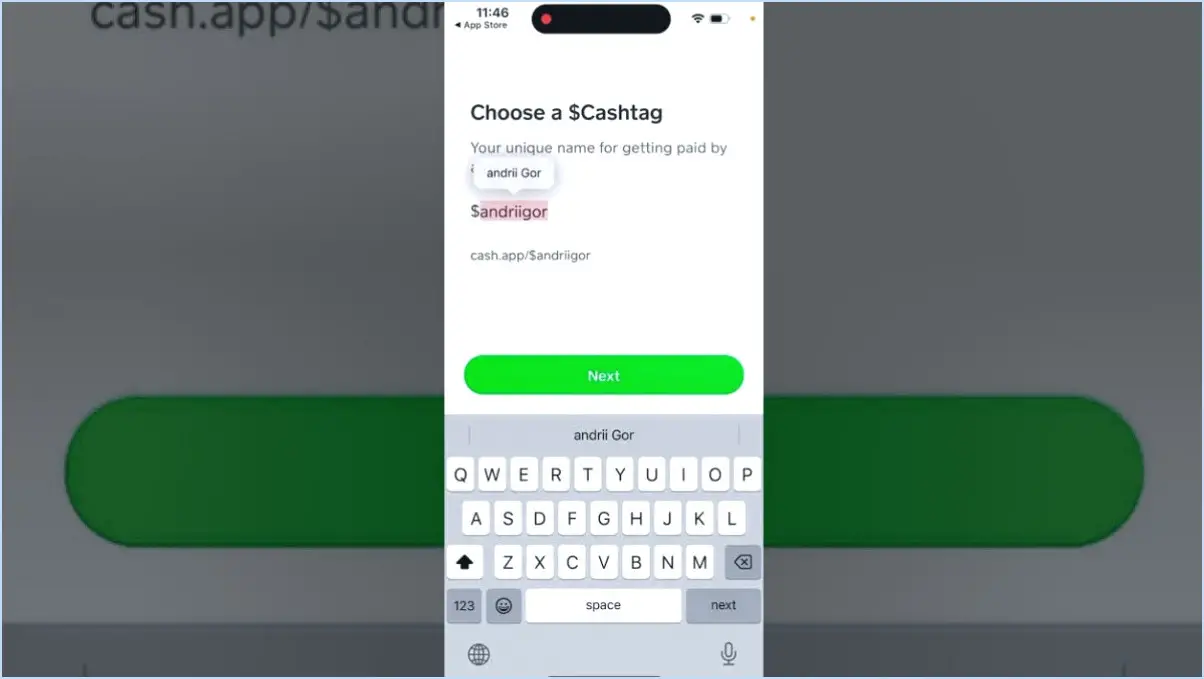

- Visitez le site Web de TransUnion : Une autre option consiste à mettre à jour vos informations en ligne sur le site Web de TransUnion. Voici comment procéder :

a. Accédez au site Web de TransUnion : Ouvrez votre navigateur Web préféré et visitez le site Web de TransUnion. Assurez-vous d'être sur le site officiel de TransUnion pour garantir la sécurité de vos informations personnelles.

b. Trouvez le formulaire en ligne : Naviguez jusqu'à la section " Contactez-nous " ou " Soutien à la clientèle " du site Web. Cherchez une option qui vous permet de mettre à jour vos renseignements. Elle peut être intitulée "Mise à jour des informations personnelles" ou quelque chose de similaire.

c. Remplir le formulaire : Cliquez sur le lien ou le bouton approprié pour accéder au formulaire en ligne. Fournissez les informations demandées de manière précise et complète. Il peut s'agir de votre nom, de votre adresse, de votre numéro de sécurité sociale, de vos coordonnées et de toute autre information pertinente demandée. Prenez le temps de vous assurer que toutes les informations que vous fournissez sont à jour et exactes.

d. Soumettre le formulaire : Une fois que vous avez rempli le formulaire, relisez attentivement les informations que vous avez saisies afin d'éviter toute erreur. Lorsque vous êtes satisfait, cliquez sur le bouton " Soumettre " ou " Mettre à jour " pour envoyer le formulaire à TransUnion pour traitement.

N'oubliez pas que, que vous choisissiez d'appeler le service à la clientèle ou de mettre à jour vos renseignements en ligne, il est essentiel d'avoir vos renseignements personnels à portée de main. Cela contribuera à simplifier le processus et à garantir l'exactitude des mises à jour de vos informations TransUnion.

Quelle est la vitesse de mise à jour de TransUnion?

TransUnion, l'un des principaux bureaux de crédit, s'enorgueillit de maintenir les informations de crédit à jour. Grâce à son engagement en faveur de l'exactitude, elle veille à ce que les données de crédit soient régulièrement mises à jour. TransUnion met à jour les informations de crédit toutes les 24 heures, fournissant aux utilisateurs les détails les plus récents sur leurs profils de crédit. Ce calendrier de mise à jour fréquente permet aux individus de rester informés rapidement de tout changement ou de toute mise à jour de leurs informations de crédit. En actualisant les données quotidiennement, TransUnion s'assure que les consommateurs ont accès aux informations les plus récentes lorsqu'ils prennent des décisions financières ou surveillent leur solvabilité. La mise à jour des informations de crédit est essentielle pour maintenir la santé financière et faire des choix éclairés concernant les demandes de crédit, les prêts et d'autres activités financières.

En résumé, TransUnion met à jour les informations de crédit toutes les 24 heures, fournissant ainsi aux individus les données de crédit les plus récentes et les plus précises. Cette fréquence de mise à jour permet aux utilisateurs de rester informés et de prendre des décisions éclairées concernant leur bien-être financier.

Comment puis-je contacter TransUnion par courrier électronique?

Pour contacter TransUnion par courriel, vous pouvez le faire à l'adresse suivante [email protected] L'envoi d'un courriel vous permet de communiquer avec TransUnion de façon pratique et efficace. Lorsque vous rédigez votre courriel, il est important de fournir des renseignements clairs et concis afin de s'assurer que votre demande ou votre préoccupation soit traitée adéquatement. Voici quelques conseils pour une communication efficace :

- Objet du message : Utilisez un objet descriptif qui résume l'objet de votre courriel.

- Introduction : Commencez votre message par une formule de politesse et présentez-vous si nécessaire.

- Expliquez clairement votre objectif : Expliquez clairement la raison pour laquelle vous contactez TransUnion de façon concise.

- Incluez les détails pertinents : Fournissez toute information pertinente telle que votre numéro de compte, vos coordonnées ou des demandes spécifiques.

- Politesse et professionnalisme : Maintenez un ton courtois tout au long de votre courriel, et soyez professionnel dans votre langage et votre approche.

- Clôture : Terminez votre message par une formule de politesse et indiquez vos coordonnées si nécessaire.

N'oubliez pas de vérifier l'exactitude et la clarté de votre courriel avant de l'envoyer. Cela permettra à TransUnion de recevoir les renseignements nécessaires pour vous aider efficacement.

Combien TransUnion facture-t-elle pour l'obtention d'un pointage de crédit?

TransUnion facture des frais nominaux de $1 pour accéder à votre cote de crédit. Les particuliers disposent ainsi d'une option abordable pour obtenir des informations cruciales sur leur solvabilité. En payant ce montant minimal, vous obtenez un aperçu de la santé de votre crédit, ce qui peut être utile pour prendre des décisions financières éclairées et gérer votre bien-être financier global. La structure tarifaire de TransUnion garantit l'accessibilité et l'abordabilité, permettant aux individus de rester informés sur leur profil de crédit sans se ruiner.

Les anciennes adresses peuvent-elles être supprimées du dossier de crédit?

Oui, les anciennes adresses peuvent être supprimées des rapports de crédit. Pour supprimer une ancienne adresse de votre dossier de crédit, vous devez contacter le bureau de crédit qui a publié votre dossier. Vous pouvez les contacter par téléphone, par courrier ou en ligne. Veillez à ce que votre demande comprenne votre nom complet, votre numéro de sécurité sociale et votre date de naissance à des fins de vérification. En fournissant ces informations, le bureau de crédit sera en mesure de localiser votre dossier de crédit avec précision et de traiter votre demande efficacement.

Equifax est-il plus important que TransUnion?

Equifax et TransUnion sont toutes deux des agences d'évaluation du crédit essentielles, chacune remplissant des fonctions distinctes. Lorsqu'il s'agit de rapports de crédit à la consommation En revanche, Equifax a une plus grande importance. Il fournit une vue d'ensemble des antécédents de crédit d'un individu, y compris les scores de crédit, l'historique des paiements et les dettes en cours. D'autre part, les rapports de solvabilité des entreprises sont plus importants lorsqu'il s'agit de TransUnion. Ils offrent des informations précieuses sur la solvabilité d'une entreprise, les informations relatives aux paiements commerciaux et les activités commerciales. Si les deux agences jouent un rôle essentiel dans l'écosystème du crédit, leurs domaines d'intervention spécifiques déterminent leur importance relative.

Comment puis-je effacer mon crédit?

Pour améliorer votre score de crédit, il est important de noter que vous ne pouvez pas simplement effacer votre crédit. Cependant, vous pouvez prendre des mesures pour améliorer votre solvabilité et construire un historique de crédit positif. Voici quelques mesures clés que vous pouvez prendre :

- Obtenir votre rapport de solvabilité: Obtenez une copie de votre dossier de crédit auprès de l'un des principaux bureaux de crédit (Experian, Equifax ou TransUnion). Examinez-le attentivement pour y déceler d'éventuelles erreurs ou inexactitudes.

- Erreurs d'adresse: Si vous trouvez des erreurs dans votre dossier de crédit, contestez-les auprès de l'agence de crédit concernée. La correction de ces inexactitudes peut avoir un impact positif sur votre cote de crédit.

- Effectuez vos paiements à temps: Payer vos factures à temps est essentiel pour améliorer votre crédit. Veillez à toujours payer à temps toutes vos obligations financières, y compris les cartes de crédit, les prêts et les factures de services publics.

- Envisagez des conseils en matière de crédit ou de gestion des dettes: Si vous êtes aux prises avec un endettement excessif, les programmes de conseil en crédit ou de gestion de la dette peuvent vous fournir des conseils et une aide pour gérer efficacement votre situation financière.

N'oubliez pas qu'il faut du temps et de la patience pour améliorer votre cote de crédit. En adoptant des habitudes financières responsables et en travaillant avec diligence à la construction d'un historique de crédit positif, vous pouvez progressivement améliorer votre solvabilité.

Un score de crédit de 650 est-il bon?

Un score de crédit de 650 est considéré comme bon, indiquant un historique de crédit raisonnablement solide. Cependant, il n'atteint pas le niveau le plus élevé. Une cote de crédit de 750 ou plus est considérée comme excellente, reflétant un profil de crédit très solide. Bien qu'un score de 650 ne constitue pas un obstacle majeur à la recherche d'un crédit ou d'un prêt, il peut entraîner des taux d'intérêt légèrement plus élevés ou des options plus limitées par rapport aux personnes ayant d'excellents scores. Il est important de maintenir de bonnes habitudes en matière de crédit et de travailler à l'amélioration de votre score pour bénéficier de meilleures opportunités financières à l'avenir.

Quel est le bon score de crédit pour acheter une maison?

Un bon score de crédit pour acheter une maison est 720 ou plus. Il est essentiel d'avoir une bonne cote de crédit, car cela vous permet d'obtenir un taux d'intérêt plus bas sur votre prêt hypothécaire. En bénéficiant d'un taux d'intérêt plus bas, vous pouvez économiser une somme d'argent importante sur la durée de votre prêt. Une bonne cote de crédit démontre également votre solvabilité aux prêteurs, ce qui facilite l'obtention d'un prêt hypothécaire. Par conséquent, si vous envisagez d'acheter une maison, il est conseillé de travailler à l'amélioration de votre pointage de crédit pour vous assurer des conditions favorables et économiser de l'argent à long terme.