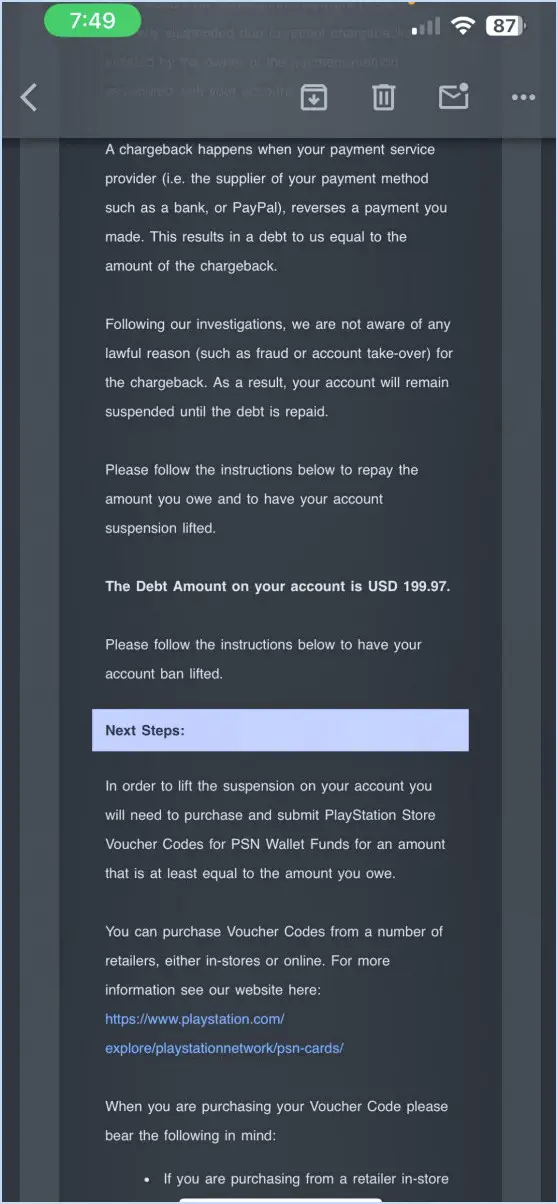

Experian boost peut-il nuire à votre score de crédit?

Experian, une agence d'évaluation du crédit largement reconnue, offre une fonction appelée Experian Boost, qui permet aux individus d'augmenter potentiellement leur pointage de crédit en incluant des informations financières supplémentaires dans leurs rapports de crédit. Bien que cela semble être une opportunité prometteuse d'améliorer sa solvabilité, il est important de comprendre qu'Experian Boost a le potentiel d'avoir un impact négatif sur votre pointage de crédit dans certaines situations.

- Une image de crédit incomplète: Experian Boost se concentre principalement sur les données financières positives, telles que les paiements de factures de services publics et de télécommunications. En ajoutant ces types de comptes à votre dossier de crédit, vous pourriez voir une première augmentation de votre score. Toutefois, cette augmentation dépend de l'historique de paiement de ces factures. Si vous n'avez pas payé ces factures ou si vous êtes en défaut de paiement, Experian Boost ne vous aidera pas et pourrait même mettre en évidence vos difficultés financières, ce qui amènerait les prêteurs à considérer votre dossier de crédit moins favorablement.

- Impact du mix de crédit: Un facteur clé dans le calcul de votre score de crédit est la combinaison des types de crédit que vous possédez, y compris les cartes de crédit, les prêts et les hypothèques. Experian Boost a principalement un impact sur l'aspect "historique des paiements" de votre dossier de crédit. Si vous comptez uniquement sur Experian Boost pour améliorer votre pointage de crédit et négligez d'autres méthodes de construction de crédit, vous risquez de négliger par inadvertance l'importance de diversifier votre combinaison de crédit. Les prêteurs préfèrent voir une variété de comptes de crédit gérés de manière responsable.

- Demandes de renseignements sur le crédit: Lorsque vous utilisez Experian Boost, cela implique une enquête "douce" sur votre dossier de crédit, qui n'affecte pas négativement votre score. Cependant, si vous demandez ensuite plusieurs produits de crédit dans un court laps de temps, ces demandes de renseignements "difficiles" peuvent avoir un effet préjudiciable sur votre pointage de crédit. Le fait de multiplier les demandes de crédit peut être un signe d'instabilité financière pour les prêteurs.

En conclusion, si Experian Boost peut être un outil précieux pour ceux qui ont un dossier de crédit mince ou un historique de crédit limité, il est essentiel de l'utiliser à bon escient. Se fier uniquement à Experian Boost et négliger d'autres aspects de votre crédit peut potentiellement nuire à votre pointage de crédit plutôt que de l'améliorer. Pour maintenir un profil de crédit sain, il est conseillé de se concentrer sur divers types de crédit, d'effectuer des paiements ponctuels sur tous les comptes et de gérer judicieusement vos demandes de renseignements sur le crédit.

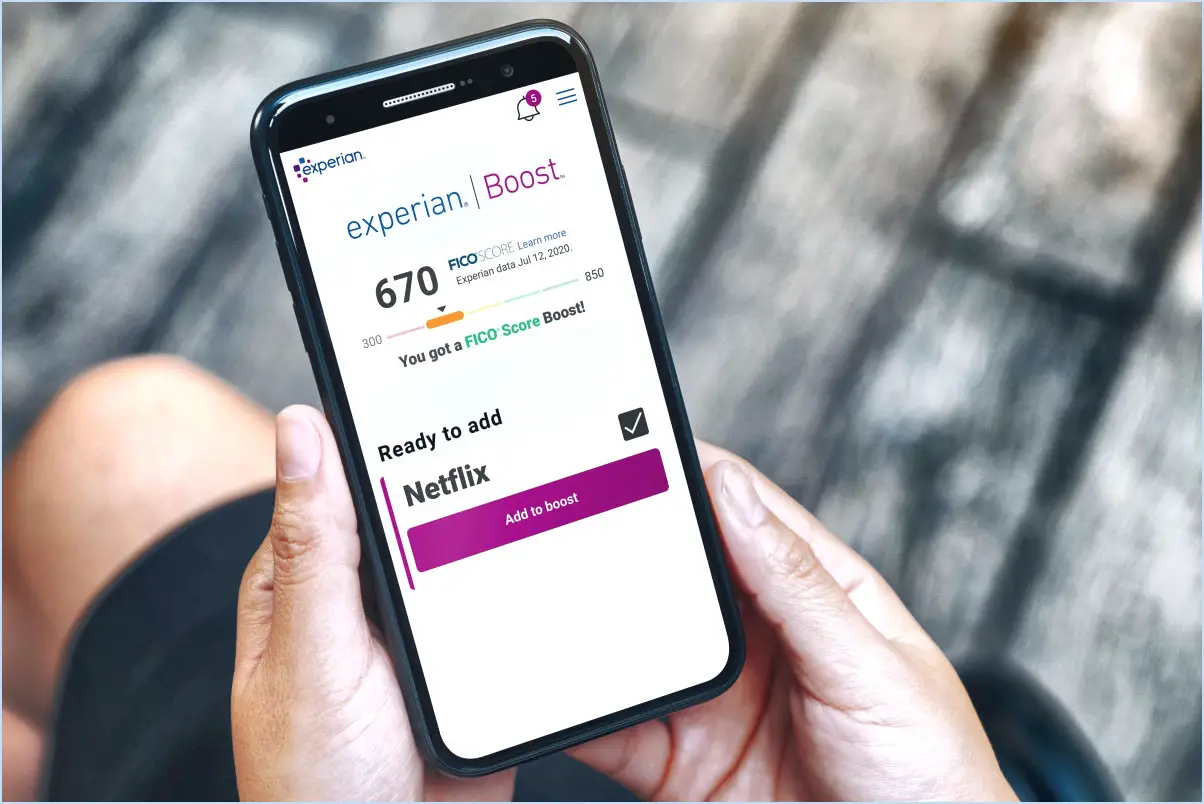

Experian boost augmente-t-il le score FICO?

L'impact d'Experian Boost sur les scores FICO n'est pas clairement défini, mais les experts suggèrent des augmentations potentielles. La pratique consiste à rectifier les données inexactes ou incomplètes des candidats. En outre, Experian pourrait augmenter les scores des personnes qui sont censées être des clients précieux. Les mécanismes à l'origine de cette augmentation n'ont pas encore été dévoilés.

Le boost d'Experian fait-il vraiment la différence?

Experian Boost peut effectivement avoir un impact positif sur votre score de crédit, mais son efficacité varie d'une personne à l'autre. Le fait qu'il fasse une différence substantielle dépend en grande partie de votre profil de crédit actuel.

Voici comment fonctionne Experian Boost :

- Paiements des services publics et des télécommunications: Il prend en compte vos paiements à temps pour les factures de services publics et de télécommunications qui ne sont généralement pas pris en compte dans les modèles traditionnels d'évaluation du crédit.

- Augmentation potentielle du score: Si vous avez un dossier de crédit peu étoffé ou une cote de crédit peu élevée, l'inclusion de ces paiements peut potentiellement augmenter votre cote.

- Variation individuelle: L'ampleur de l'augmentation varie. Pour les personnes ayant un historique de crédit limité, l'augmentation peut être plus importante, les faisant potentiellement passer à un niveau de crédit supérieur. En revanche, si vous avez déjà un bon historique de crédit, l'impact peut être moins perceptible.

En conclusion, Experian Boost peut être un outil précieux pour améliorer votre score de crédit, en particulier si vous avez un historique de crédit limité. Cela vaut la peine d'y réfléchir, car même une augmentation modeste de votre score peut vous ouvrir de meilleures opportunités financières.

En quoi Experian Boost est-il légal?

Experian Boost est légal en raison de son adhésion aux réglementations et aux partenariats. Experian, un bureau de crédit qui facilite les scores et les rapports de crédit pour les prêteurs, opère dans le cadre d'accords avec certains États. Ces accords prévoient la fourniture de rapports de crédit gratuits aux résidents éligibles. Ce service volontaire permet aux individus d'améliorer leur score de crédit en incorporant l'historique des paiements des services publics et des télécommunications. Ainsi, Experian Boost fonctionne légalement dans le cadre de ces accords et réglementations.

Qu'est-ce qui est mieux Credit Karma ou Experian?

Lorsque vous comparez Credit Karma et Experian pour la surveillance du crédit, il est essentiel d'évaluer vos besoins spécifiques. Les deux services ont leurs mérites :

Credit Karma:

- Service gratuit: Credit Karma propose une surveillance gratuite de la solvabilité, ce qui permet de respecter le budget.

- Score de crédit: Il fournit les scores de crédit VantageScore d'Equifax et de TransUnion.

- Accès au rapport de crédit: Vous pouvez accéder à vos rapports de crédit auprès des deux principaux bureaux de crédit.

- Alertes de crédit: Recevez des alertes en cas de changements importants dans votre dossier de crédit.

Experian:

- Données complètes: Experian propose des données provenant des trois principaux bureaux de crédit, ce qui permet d'obtenir une image plus complète.

- Score FICO: Il fournit les scores de crédit FICO, qui sont largement utilisés par les prêteurs.

- Protection contre l'usurpation d'identité: Offre de solides fonctions de protection contre l'usurpation d'identité.

- Formation en matière de crédit: Fournit des ressources éducatives pour vous aider à améliorer votre crédit.

Pensez à Credit Karma si vous souhaitez une option gratuite avec des fonctionnalités de base. Optez pour Experian si vous préférez des données complètes et des scores FICO. En fin de compte, votre choix devrait s'aligner sur vos besoins spécifiques en matière de surveillance du crédit.

Credit Karma est-il un score de crédit fiable?

Credit Karma est un fournisseur de score de crédit réputé pour sa précision. Il utilise diverses sources de données pour calculer votre score de crédit, ce qui garantit sa fiabilité. Les données vérifiées indiquent leur bonne réputation à cet égard.

Est-ce qu'Experian a généralement le score le plus bas?

Non, Experian n'a généralement pas le score le plus bas. Le score le plus bas provient généralement de TransUnion. Il est important de noter que les scores de crédit peuvent varier entre les différentes agences d'évaluation du crédit, y compris Experian, Equifax et TransUnion. Des facteurs tels que votre historique de crédit, votre comportement de paiement et votre santé financière globale influencent votre score de crédit. Bien qu'Experian ne soit peut-être pas l'agence la moins bien notée, il est conseillé de surveiller vos rapports de crédit auprès des trois principales agences pour en vérifier l'exactitude et prendre des mesures pour améliorer votre cote de crédit si nécessaire.

Combien de fois pouvez-vous vérifier votre pointage de crédit sans nuire à votre crédit?

Vous pouvez vérifier votre cote de crédit plusieurs fois, mais il est conseillé d'éviter de dépasser une fois par mois. Des vérifications régulières, généralement tous les deux mois, sont généralement sûres. Cependant, les vérifications fréquentes dans un court laps de temps peuvent avoir un impact négatif sur votre cote de crédit. Efforcez-vous de maintenir un équilibre entre la surveillance de votre score et l'absence de demandes de renseignements excessives. N'oubliez pas, vérifier votre pointage de crédit tous les deux ou trois mois est une pratique saine, tandis que des vérifications excessives et fréquentes peuvent potentiellement nuire à votre solvabilité.

Un score de crédit de 999 est-il bon?

Non, une cote de crédit de 999 n'est pas bonne. Un score de crédit de 999 indique que l'individu n'a pas de dettes en cours et qu'il est donc considéré comme ayant un excellent crédit.