La fermeture d'une carte de crédit nuit-elle à votre cote de crédit?

La fermeture d'une carte de crédit peut en effet avoir un impact sur votre cote de crédit. Cela est dû à l'interaction de plusieurs facteurs qui influencent votre solvabilité globale.

- Crédit disponible : Lorsque vous fermez un compte de carte de crédit, le montant du crédit disponible diminue. Cette réduction du crédit disponible peut avoir un effet négatif sur votre pointage de crédit. Les modèles d'évaluation du crédit considèrent qu'un ratio d'utilisation du crédit plus faible, c'est-à-dire le rapport entre les soldes de vos cartes de crédit et vos limites de crédit, est favorable. La fermeture d'une carte de crédit réduit votre limite de crédit globale, ce qui peut entraîner un ratio d'utilisation plus élevé si vos soldes restent inchangés.

- Ratio dette/crédit : Votre ratio dette/crédit, également connu sous le nom d'utilisation du crédit, est un élément crucial de votre pointage de crédit. Il est calculé en divisant le total des soldes de cartes de crédit que vous devez par le total de vos limites de crédit. Lorsque vous fermez une carte de crédit, vos limites de crédit totales diminuent, ce qui peut entraîner une augmentation de votre ratio dette/crédit, même si vos soldes restent constants. Un ratio plus élevé peut signaler aux prêteurs un risque de crédit plus élevé.

- Durée de l'historique de crédit : Un autre facteur à prendre en compte est la durée de votre historique de crédit. La clôture d'un ancien compte de carte de crédit peut potentiellement raccourcir votre historique de crédit, car l'historique du compte peut ne plus être pris en compte dans l'âge moyen de vos comptes. Un historique de crédit plus long contribue généralement de manière positive à votre pointage de crédit.

- Types de crédit : Les modèles d'évaluation du crédit prennent également en compte les différents types de crédit dont vous disposez, tels que les cartes de crédit, les hypothèques et les prêts. La fermeture d'un compte de carte de crédit peut réduire la diversité de vos comptes de crédit, ce qui peut avoir un impact mineur sur votre pointage de crédit.

Il est important de noter que l'impact de la fermeture d'un compte de carte de crédit sur votre pointage de crédit peut varier en fonction de votre profil de crédit unique. Si vous avez un nombre important d'autres comptes de crédit et un score de crédit élevé, l'effet de la fermeture d'un compte peut ne pas être aussi prononcé. Votre utilisation globale du crédit et vos antécédents de paiement jouent également un rôle dans la détermination de l'impact de la fermeture d'un compte sur votre score.

En conclusion, si la fermeture d'un compte de carte de crédit peut potentiellement faire baisser votre cote de crédit en raison de la réduction du crédit disponible, de l'augmentation du ratio dette/crédit et de l'impact potentiel sur la durée de l'historique de crédit et la diversité des comptes de crédit, l'ampleur de l'impact dépend de votre situation de crédit individuelle. Il est conseillé de peser soigneusement le pour et le contre avant de prendre la décision de fermer un compte de carte de crédit, en particulier si vous êtes préoccupé par ses effets potentiels sur votre cote de crédit.

Dois-je fermer mon compte de carte de crédit après l'avoir remboursé?

La décision de fermer ou non un compte de carte de crédit après l'avoir remboursé dépend de deux facteurs clés : votre cote de crédit et l'utilisation de votre crédit. Si vous avez un bon pointage de crédit et que vous maintenez un faible taux d'utilisation de crédit, vous pouvez fermer votre compte de carte de crédit, garder le compte ouvert est généralement conseillé. Le fermer pourrait étonnamment nuire à votre cote de crédit en raison de la réduction potentielle de l'âge moyen du compte et de l'augmentation de l'utilisation du crédit. En revanche, le maintien d'un compte en règle peut avoir un impact positif sur votre solvabilité au fil du temps. Tenez compte de l'impact global sur votre profil financier avant de prendre une décision. Dans la plupart des cas, le maintien du compte est une décision stratégique.

Quels sont les inconvénients de la fermeture d'une carte de crédit?

La clôture d'une carte de crédit présente plusieurs inconvénients. Tout d'abord, pour ceux qui ont un score de crédit élevé la fermeture d'une carte pourrait réduire le score. De plus, si vous avez maintenu une un historique d'utilisation responsable de votre carte de crédit la fermeture d'une carte de crédit pourrait nuire à votre ratio d'utilisation du crédit ce qui a un impact sur votre cote de crédit. Enfin, la fermeture d'une carte peut diminuer le crédit disponible, potentiellement d'entraver l'approbation pour des prêts ou des demandes de crédit à venir.

Pourquoi ma cote de crédit a-t-elle baissé lorsque j'ai remboursé ma carte de crédit?

Votre pointage de crédit peut avoir baissé en raison d'une réduction de l'utilisation du crédit. Lorsque vous avez remboursé votre carte de crédit, votre solde a diminué, ce qui a réduit votre taux d'utilisation. L'utilisation du crédit est un facteur essentiel dans le calcul de votre pointage de crédit. Un taux d'utilisation plus élevé peut avoir un impact positif sur votre score. En outre, la durée de l'historique de crédit et les types de crédit influencent également votre score. Le remboursement de votre carte a donc pu affecter ces facteurs, contribuant ainsi à la baisse de votre score.

Puis-je payer un compte de carte de crédit fermé?

Il est tout à fait possible de régler un compte de carte de crédit fermé. Cependant, il est important de noter qu'il n'est pas toujours possible d'obtenir un remboursement pour les paiements antérieurs effectués sur ce compte.

Comment puis-je me débarrasser d'une carte de crédit sans nuire à mon crédit?

Pour éliminer une carte de crédit sans nuire à votre cote de crédit, suivez les étapes suivantes :

- Contactez la société émettrice de la carte de crédit : Contactez la société émettrice de la carte de crédit et demandez-lui de fermer le compte. Assurez-vous qu'il n'y a pas de solde ou de frais en suspens.

- Coupez la carte : Détruisez physiquement la carte pour éviter toute utilisation accidentelle ou non autorisée.

- Fermeture en ligne : De nombreux émetteurs proposent des options de fermeture de compte en ligne. Connectez-vous à votre compte et suivez les instructions.

- Surveillez votre dossier de crédit : Vérifiez régulièrement votre rapport de crédit pour confirmer la fermeture du compte et surveiller la santé de votre crédit.

- Payez les soldes : Si vous avez des soldes impayés, réglez-les rapidement pour éviter des complications futures.

- Tenez compte de l'impact : Bien que la fermeture d'un compte puisse faire baisser légèrement votre score, il est préférable de conserver un compte en souffrance.

N'oubliez pas qu'une gestion prudente vous permet de vous séparer de votre carte de crédit de manière responsable.

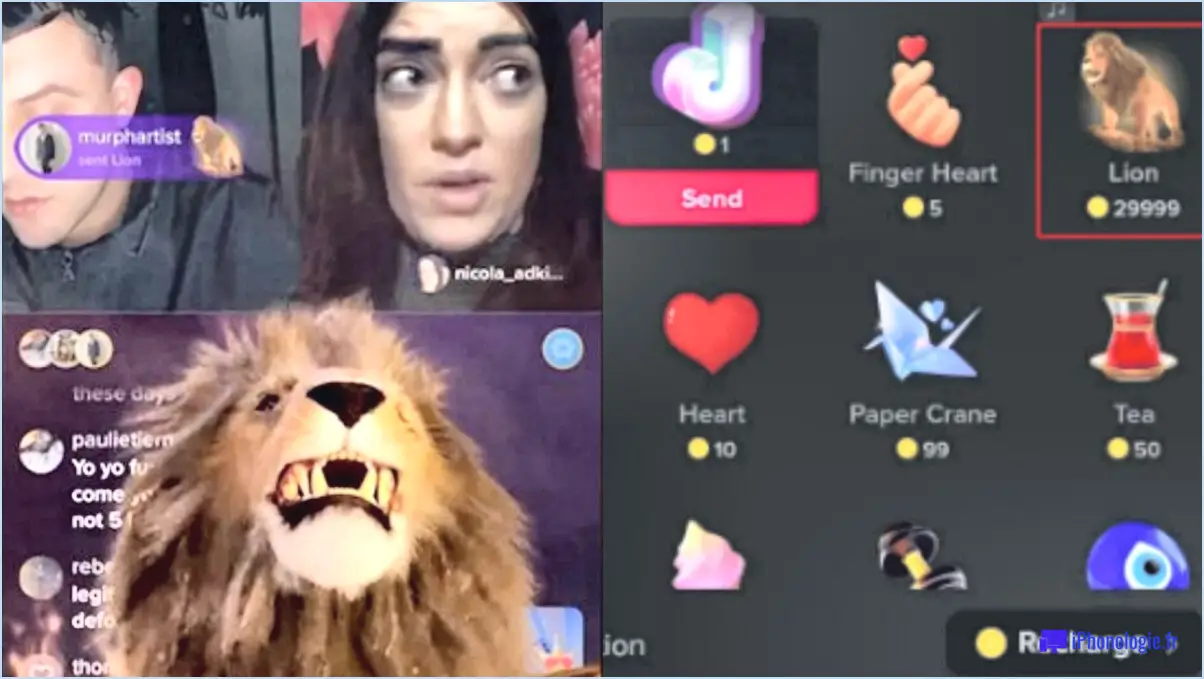

Est-il préférable d'annuler les cartes de crédit inutilisées ou de les conserver?

Est-il préférable d'annuler les cartes de crédit inutilisées ou de les conserver?

L'annulation des cartes de crédit inutilisées peut vous aider à éviter les dettes et à améliorer votre cote de crédit. Cependant, cette action peut vous faire perdre des récompenses et des avantages potentiels. En fin de compte, le choix dépend de votre situation financière particulière.

Dois-je laisser un petit solde sur ma carte de crédit?

La décision de laisser un petit solde sur votre carte de crédit dépend de votre situation financière particulière. En règle générale, il est conseillé de d'éviter de laisser un solde en raison de la possibilité d'un taux d'intérêt élevé d'intérêt. Si vous n'êtes pas en mesure d'apurer votre solde tous les mois, envisagez d'autres solutions comme d'autres prêts ou options de crédit.

Sept cartes de crédit, est-ce trop?

Le nombre de cartes de crédit qu'une personne devrait posséder varie en fonction de sa situation financière. Posséder sept cartes de crédit peut devenir excessif si l'on a du mal à les gérer et à respecter les délais de paiement. Toutefois, si une personne comprend bien sa situation financière et gère ses cartes de crédit de manière responsable, il est possible de conserver sept cartes.