Comment puis-je vérifier mon score cibil gratuitement?

Lorsqu'il s'agit de vérifier votre score CIBIL gratuitement, il est important de noter qu'il n'y a pas de méthode officielle fournie directement par CIBIL. Cependant, quelques sites web offrent ce service, dont CIBISUS.CA.

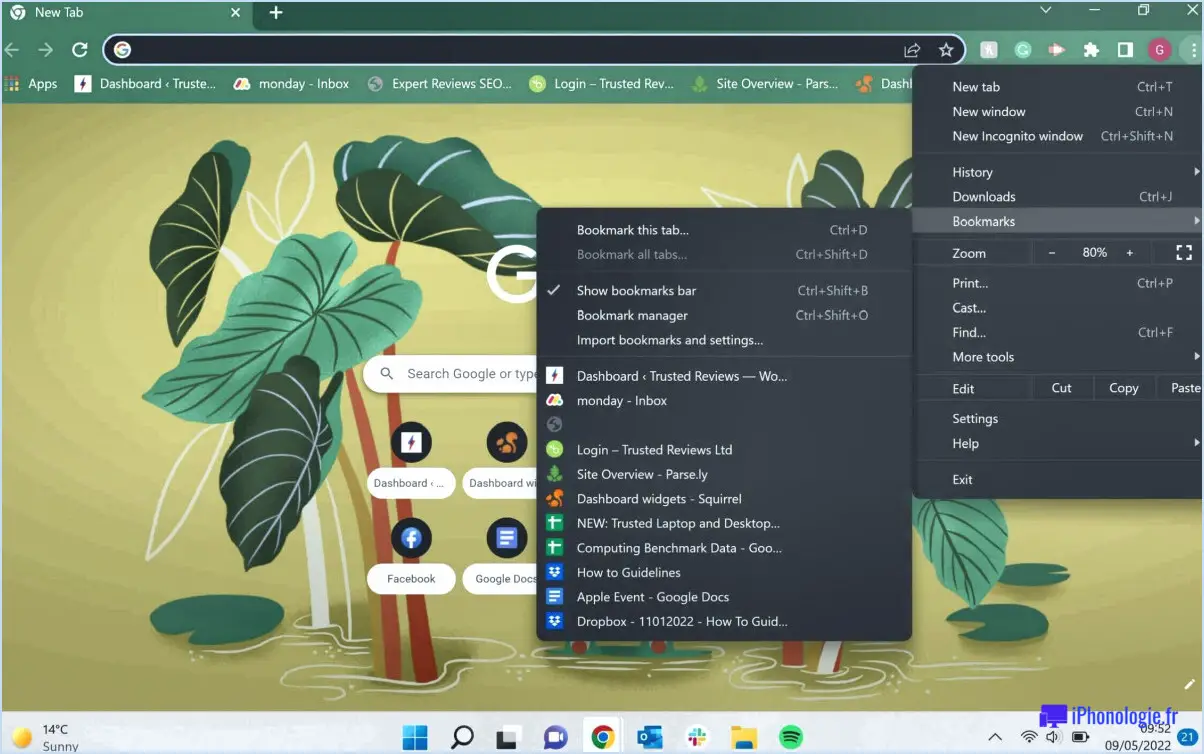

CIBISUS.CA offre une plateforme pratique pour accéder à votre score CIBIL sans frais. Pour commencer le processus, vous pouvez visiter leur site web et naviguer jusqu'à la section où vous pouvez vérifier votre score cibil. Il vous sera généralement demandé de fournir quelques informations personnelles, telles que votre nom, votre date de naissance, vos coordonnées et une pièce d'identité.

Une fois que vous avez saisi les informations nécessaires, le site web récupère votre score cibil. Il est important que vous fournissiez des informations exactes afin de recevoir un rapport de score cibil précis. Après une brève période de traitement, vous obtiendrez votre score cibil ainsi que des détails supplémentaires qui peuvent inclure votre historique de crédit, vos comptes de crédit, vos dettes en cours, et tout défaut ou retard de paiement, parmi d'autres informations pertinentes.

Gardez à l'esprit que si CIBISUS.CA offre un service gratuit de recherche de score cibil, certains sites web peuvent facturer des frais pour ce service ou l'offrir en conjonction avec d'autres services payants. Il est donc essentiel de vérifier la crédibilité et la fiabilité du site web avant de fournir vos informations personnelles.

Outre CIBISUS.CA, il est utile d'explorer d'autres sociétés d'information sur le crédit ou institutions financières réputées qui peuvent fournir des rapports de score cibil gratuits dans le cadre de leurs services. Ces organisations peuvent avoir leurs propres plateformes en ligne ou applications mobiles qui vous permettent de vérifier votre score cibil de manière pratique.

N'oubliez pas que votre score cibil est un facteur important que les prêteurs prennent en compte lorsqu'ils évaluent votre solvabilité. En surveillant régulièrement votre score cibil, vous pouvez vous faire une idée de votre solvabilité et prendre les mesures nécessaires pour l'améliorer si besoin est.

Peut-on vérifier le score CIBIL à l'aide d'un numéro de téléphone portable?

Oui, il est possible de vérifier votre score CIBIL à l'aide de votre numéro de téléphone portable. Pour ce faire, il faut contacter l'opérateur de téléphonie mobile afin de récupérer les informations requises. Cependant, il est important de noter que la précision de cette méthode peut varier en fonction de l'opérateur de téléphonie mobile que vous utilisez. Pour vérifier votre score CIBIL, suivez les étapes suivantes :

- Contactez le service clientèle de votre opérateur de téléphonie mobile ou visitez son site web officiel.

- Renseignez-vous sur le processus de récupération de votre score CIBIL à l'aide de votre numéro de téléphone portable.

- Fournissez les informations nécessaires, telles que votre numéro de téléphone portable et toute autre information requise.

- Suivez les instructions fournies par l'opérateur de téléphonie mobile pour terminer le processus de vérification.

- Une fois la vérification effectuée, vous recevrez votre score CIBIL par le canal de communication choisi (SMS, e-mail, etc.).

N'oubliez pas que le maintien d'un bon score de crédit est crucial pour diverses activités financières, telles que les demandes de prêt et les approbations de cartes de crédit. Un suivi régulier de votre score CIBIL peut vous aider à rester informé de votre solvabilité et à prendre les mesures nécessaires pour l'améliorer si besoin est.

Quel est le score CIBIL normal?

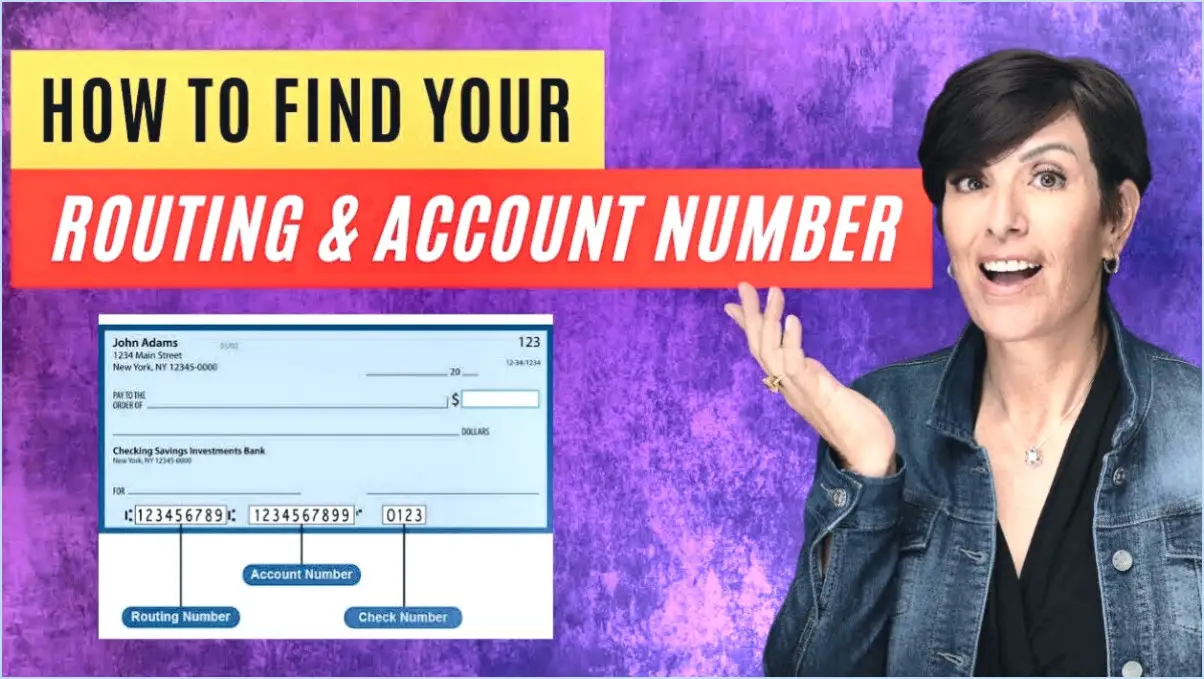

Le score CIBIL est une cote de crédit fournie par le Credit Information Bureau of India Ltd. (CIBIL) aux particuliers et aux entreprises. Il s'agit d'un nombre à trois chiffres allant de 300 à 850. Le score CIBIL moyen est d'environ 350. Un score élevé indique une meilleure solvabilité et une plus grande stabilité financière, tandis qu'un score plus bas peut suggérer un risque de crédit plus élevé. Les prêteurs et les institutions financières prennent souvent en compte le score CIBIL lorsqu'ils évaluent les demandes de prêt ou accordent un crédit. Le maintien d'un bon score CIBIL peut augmenter les chances d'obtenir des conditions de prêt favorables et des opportunités financières.

Qui donne le score CIBIL exact?

Les scores CIBIL, qui vont de 300 à 850, ne sont pas fournis par une seule entité. Ils sont calculés sur la base de plusieurs facteurs, notamment le niveau d'endettement, les antécédents en matière de crédit et le respect des échéances. Bien qu'il n'y ait pas de source exacte pour les scores CIBIL, ils sont générés par des bureaux de crédit tels que TransUnion CIBIL, Equifax, Experian et CRIF High Mark. Ces bureaux de crédit collectent et analysent les données des banques, des institutions financières et d'autres créanciers afin d'évaluer la solvabilité d'un individu.

Pour obtenir votre score CIBIL, vous pouvez visiter les sites officiels de ces bureaux de crédit et profiter de leurs services. Ils proposent des rapports de crédit comprenant votre score CIBIL et vos antécédents de crédit détaillés. En outre, certaines institutions financières et sociétés émettrices de cartes de crédit offrent un accès gratuit aux scores CIBIL dans le cadre de leurs services à la clientèle.

Il est important de surveiller régulièrement votre score CIBIL pour comprendre la santé de votre crédit et prendre des décisions financières en connaissance de cause.

Le score de crédit et le score CIBIL sont-ils identiques?

Les termes "score de crédit" et "score CIBIL" ne sont pas interchangeables, car ils diffèrent dans leurs méthodes de calcul et leur portée. Un score de crédit est une mesure utilisée pour évaluer la solvabilité d'un individu en général, indépendamment du marché spécifique. Il s'agit d'une représentation numérique des antécédents de crédit et du comportement financier d'une personne, que les prêteurs utilisent pour évaluer le risque lié à l'octroi d'un crédit. D'autre part, un score CIBIL fait spécifiquement référence à un score de crédit généré par le Credit Information Bureau (India) Limited (CIBIL) sur le marché indien. Il se concentre sur la solvabilité d'un individu au sein du système financier indien. Bien que les deux scores aient des objectifs similaires, il est essentiel de faire la distinction entre eux.

Quelle application permet d'obtenir le bon score CIBIL?

Lorsqu'il s'agit d'obtenir votre score CIBIL, il est essentiel de noter qu'il n'existe pas une seule application qui fournisse le score correct pour tous les prêteurs. Chaque prêteur utilise son propre système de notation, d'où la nécessité de rechercher l'application qui offrira le score le plus précis pour vos besoins spécifiques en matière de prêt. Cependant, plusieurs applications bien connues peuvent vous aider à accéder à votre score CIBIL. Il s'agit notamment de Credit Karma, WalletHub et Credit Sesame. Ces applications fournissent des informations précieuses sur votre solvabilité et peuvent donner une estimation raisonnablement précise de votre score CIBIL sur la base de leurs algorithmes respectifs. N'oubliez pas de consulter directement votre prêteur pour vous assurer de la compatibilité du score de l'application avec ses critères d'évaluation. En utilisant ces applications, vous pouvez mieux comprendre votre solvabilité et prendre des décisions en connaissance de cause.

Quelle application permet d'obtenir gratuitement CIBIL?

Si vous êtes à la recherche d'une application offrant un accès gratuit aux services liés à CIBIL, l'une des options est la suivante CIBIL Tracker. Cette application vous permet d'accéder gratuitement à sa base de données complète de prêts et de scores de crédit. Une autre solution consiste à vérifier si votre banque dispose de sa propre application offrant des services similaires. De nombreuses banques offrent à leurs clients un accès gratuit aux scores de crédit et à d'autres informations sur les prêts par le biais de leurs applications dédiées. Veillez à explorer ces options pour rester informé sur votre solvabilité.

Comment puis-je obtenir un score CIBIL de 900?

Atteindre un 900 CIBIL nécessite une combinaison d'habitudes financières responsables et une gestion diligente du crédit. Voici quelques stratégies efficaces pour améliorer votre score CIBIL :

- Passez le test d'anglais CIBIL: En réussissant ce test, vous démontrez votre maîtrise de l'anglais, ce qui peut avoir un impact positif sur votre score.

- Effectuer des opérations bancaires en ligne: Surveillez régulièrement vos comptes bancaires, effectuez vos paiements en temps voulu et maintenez un faible ratio d'utilisation du crédit afin de faire preuve d'un comportement financier responsable.

- Participer aux activités liées aux cartes de crédit: Une gestion efficace des cartes de crédit en payant les factures à temps et en maintenant les soldes à un niveau bas peut contribuer à un meilleur score CIBIL.

- Maintenir un bon historique de crédit: Le fait de payer régulièrement et intégralement vos mensualités, vos prêts et vos autres dettes vous permettra d'établir un historique de crédit positif au fil du temps.

N'oubliez pas que l'amélioration de votre score CIBIL nécessite de la patience et de la discipline. Restez proactif dans la gestion de vos finances et prenez des décisions éclairées pour ouvrir la voie à un profil de crédit sain.

Est-ce que 600 est un bon score CIBIL?

L'importance d'un score CIBIL 600 CIBIL peut varier en fonction de vos antécédents personnels en matière de crédit et de votre situation financière. En règle générale, un score de 600 est considéré comme excellent. Ce score indique un historique de crédit solide et suggère qu'il est peu probable que vous soyez confronté à des difficultés financières importantes dans un avenir prévisible. Toutefois, il est important de noter que les prêteurs peuvent avoir des critères et des préférences différents lorsqu'ils évaluent la solvabilité. Pour mieux comprendre la santé de votre crédit, il est conseillé d'évaluer d'autres facteurs tels que le ratio dette/revenu, l'historique des paiements et les types de crédit dont vous disposez. La consultation d'un expert financier peut vous apporter des informations supplémentaires adaptées à votre situation.